早在2017年上半年,京沪深多地出台的网贷平台整改文件中要求,禁止平台变相承诺保本保息、取消风险准备金。如今备案大限临近,越来越多P2P平台为了响应合规要求,又提高投资安全度,开始引入第三方担保为出借人提供风险保障。

据零壹数据统计,目前真正引入第三方担保的平台不到在营平台的40%。而且,引入第三方担保并不代表万无一失。在实际操作中,关联担保比较严重,担而不保、选择性担保的现象也普遍存在,投资者应提高警惕。

第三方助力合规,平台更加规范和安全

“担保公司对标的资产质量进行审慎的风险评估后,承担相应信用风险并收取一定的担保费,投资者由此得到多一层保障,这是业界常用的保障模式之一。” 苏宁金融研究院高级研究员陈嘉宁说,相对风险准备金模式,引入了独立第三方(担保公司)来评估和承担风险,更加规范和安全,有利于平台备案。

业内普遍认为,在投资人“刚兑”预期依然普遍存在的情况下,引入第三方担保在增加用户黏性、甩掉逾期坏账方面也有重要作用。

担保乱象需提防

但是,有担保公司助阵并不意味着平台一定安全。例如2014年7月开始逐渐爆雷的“河北融投事件”,彼时国内第二大担保公司因丧失担保能力,牵连近50家金融机构项目面临违约,并波及到合作网贷平台的公信力,迄今影响仍未挥去。

“第三方担保模式实际上并不能完全消除P2P网贷平台的风险,只是实现了部分风险转移,如果担保公司本身就存在问题,则可能面临担保机构违约的风险。” 网贷之家高级分析师张叶霞说。

张叶霞表示,不少平台过分夸大了引入担保的作用,出现逾期的时候,也并不一定能全额赔偿投资人的损失。“近年担保机构问题事件频频爆发,建议监管层应加强对担保机构与P2P网贷合作的监管,同时更严格考察担保机构的风控能力以及赔付能力。”

此外,在业内看来,目前网贷平台的担保仍有不规范之处。零壹财经分析师赵金龙表示:“目前关联担保比较严重,担而不保、选择性担保的现象也普遍存在。”

上海市和江西省两地出台的相关P2P网贷平台整改验收工作指引均明确规定,“持有(控制)5%以上股份(表决权)的股东、实际控制人、董事、监事、高级管理人员及其近亲属,以及与平台受同一实际控制人控制的关联方向客户提供担保、承诺回购或承诺保本保息”以及“其他关联方向平台客户提供担保、保险服务,但未充分披露与平台的关联关系”的行为都属不合规行为,只是“如果前述关联方属于具有融资担保业务资质的融资担保机构、保险公司等专业融资担保、保险机构,可向平台客户提供融资担保、保险服务,但业务开展应当符合相关领域监管要求,并且平台应充分披露与其关联关系”。

业内认为保险胜担保

那么,面对如此之多有第三方保障的P2P平台,投资者应如何甄别呢?据记者了解,按照监管要求,目前P2P平台引入第三方保障的方式主要有二:一是第三方担保公司,包括融资性担保公司和非融资性担保公司;二是和保险公司合作,最常见的是履约保证保险。而基于门槛高、管理规范等因素,业内认为保险相比担保能为投资者提供更加完善的保障。

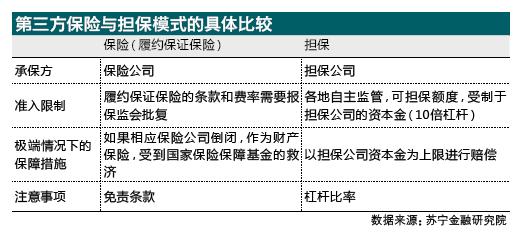

陈嘉宁指出,公司实力方面,履约保证保险的承保方一般为保险公司,受保监会监管,公司实力与监管都相对较强;而担保公司,一般由各地自主批准和监管,实力相对较弱。准入条件方面,履约保证保险的条款和费率需要报保监会批复,而担保主要是对于可担保额度有限制,一般是公司资本金的10倍。极端情况下,如果保险公司倒闭,作为财产险保单,受到国家保险保障基金的救济,最坏情况下,能赔到损失本金的80%。而担保公司仅以资本金为上限进行赔偿,一旦担保公司倒闭,投资者可能遭受到极大的损失。

“利用保险进行保障时,需要留意免责条款。可能存在一些情况,保险公司拒绝赔付,最终造成投资者亏损。对担保公司,更需关心其当前的资产质量和杆杠比率。”陈嘉宁说。而在赵金龙看来,第三方保险机构对合作平台的选择较为严格,所以引入履约保证保险的平台目前仍屈指可数。

那么,投资者如何选择只有担保的平台呢?张叶霞认为可从三方面考虑:

一是确定第三方担保机构的资质,是非融资性担保机构还是融资性担保机构,非融资性担保机构的资本实力通常较融资性担保机构要弱;

二是明确第三方担保与平台关联关系,如是关联担保,则可能存在合规性的风险;

三是对担保公司情况进行调查,看担保公司是否存在失信、违约、经营不善等问题,如果存在则对可能存在担保机构无法赔偿的风险。